摘要:

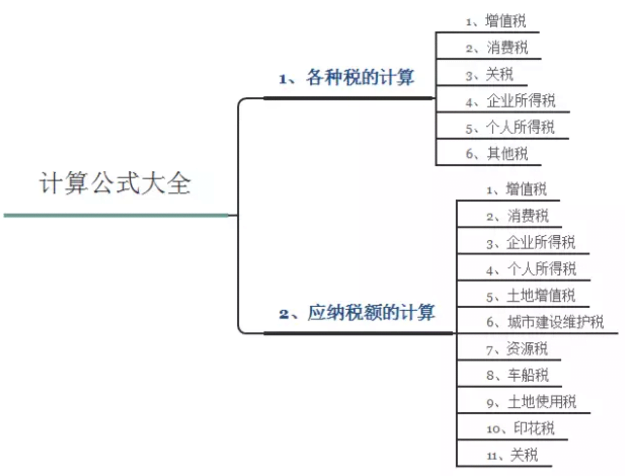

框 架:

今天為小伙伴們呈現的是

只要你能想到的這里全都有,

湊齊這些公式可一點也不簡單

所以呢大家可要認真學習哦~

在小伙伴們的平常工作中都會用到這些公式

趕緊收藏起來,方便用時查閱吧~

會計人必備的公式大全

一、各種稅的計算方式

1、增值稅

①、一般納稅人

應納稅額=銷項稅額—進項稅

銷項稅額=銷售額×稅率 此處稅率為17%

組成計稅價格=成本×(1+成本利潤率)

組成計稅價格=成本×(1+成本利潤率)÷(1—消費稅稅率)

②、進口貨物

應納稅額=組成計稅價格×稅率

組成計稅價格=關稅完稅價格+關稅(+消費稅)

③、小規模納稅人

應納稅額=銷售額×征收率

銷售額=含稅銷售額÷(1+征收率)

2、消費稅

①、一般情況:

應納稅額=銷售額×稅率

不含稅銷售額=含稅銷售額÷(1+增值稅稅率或征收率)

組成計稅價格=(成本+利潤)÷(1—消費稅率)

組成計稅價格=成本×(1+成本利潤率)÷(1—消費稅稅率)

組成計稅價格=(材料成本+加工費)÷(1—消費稅稅率)

組成計稅價格=(關稅完稅價格+關稅)÷(1—消費稅稅率)

②、從量計征

應納稅額=銷售數量×單位稅額

3、關稅

①、從價計征

應納稅額=應稅進口貨物數量×單位完稅價×適用稅率

②、從量計征

應納稅額=應稅進口貨物數量×關稅單位稅額

③、復合計征

應納稅額=應稅進口貨物數量×關稅單位稅額+應稅進口貨物數量×單位完稅價格×適用稅率

4、企業所得稅

應納稅所得額=收入總額—準予扣除項目金額

應納稅所得額=利潤總額+納稅調整增加額—納稅調整減少額

應納稅額=應納稅所得額×稅率

月預繳額=月應納稅所得額×25%

月應納稅所得額=上年應納稅所得額×1/12

5、個人所得稅

①、工資薪金所得:

應納稅額=應納稅所得額×使用稅率—速算扣除數

②、稿酬所得:

應納稅額=應納稅所得額×使用稅率×(1—30%)

③、其他各項所得:

應納稅額=應納稅所得額×使用稅率

6、其他稅收

①、城鎮土地使用稅

年應納稅額=計稅土地面積(平方米)×使用稅率

②、房地產稅

年應納稅額=應稅房產原值×(1—扣除比例)×1.2%

或年應納稅額=租金收入×12%

③、資源稅

年應納稅額=課稅數量×單位稅額

④、土地增值稅

增值稅=轉讓房地產取得的收入—扣除項目

應納稅額=∑(每級距的土地增值額×適用稅率)

⑤、契稅

應納稅額計稅依據×稅率

二、應納稅額的計算公式

(一)增值稅計算方法

1、直接計稅法

應納增值稅額:=增值額×增值稅稅率

增值額=工資+利息+租金+利潤+其他增值項目-貨物銷售額的全值-法定扣除項目購入貨物金額

2、 間接計稅法

扣除稅額=扣除項目的扣除金額×扣除稅率

(1)購進扣稅法

扣除稅額=本期購入扣除項目金額×扣除稅率+已由受托方代收代繳的稅額

(2)實耗扣稅法

扣除稅額=本期實際耗用扣除項目金額×扣除稅率+已由受托方代收代交的稅額

一般納稅人應納增值稅額

一般納稅人應納增值稅額=當期銷項稅額-當期進項稅額

1、 銷項稅額=銷售額×稅率

銷售額=含稅銷售額/(1+稅率)

組成計稅價格=成本×(1+成本利潤率)

2、 進項稅額

不得抵扣的進項稅額=當月全部進項稅額×當月免稅項目銷售額、非應稅項目營業額合計/當月全部銷售額、營業額合計

小規模納稅人應納增值稅額

小規模納稅人應納增值稅額=銷售額×征收率

銷售額=含稅銷售額/(1+征收率)

銷售額=含稅收入(1+增值稅征收率)

進口貨物應納增值稅額

進口貨物應納增值稅額=組成計稅價格×稅率

組成計稅價格=關稅免稅價格+關稅+消費稅

三、消費稅額

1、 從價定率的計算

實行從價定率辦法計算的應納消費稅額=銷售額×稅率

(1)、應稅消費品的銷售額=含增值稅的銷售額/(1+增值稅稅率或征收率)

(2)、組成計稅價格=(成本+利潤)/(1-消費稅率)

(3)、組成計稅價格=(材料成本+加工費)/(1-消費稅率)

(4)、組成計稅價格=關稅完稅價格+關稅+應納消費稅稅額

(5)、組成計稅價格=(關稅完稅價格+關稅)/(1-消費稅稅率)

2、 從量定額的計算

實行從量定額辦法計算的應納消費稅額=銷售數量×單位數額

四、企業所得稅額

應納稅額=應納稅所得額×稅率

應納稅所得額=收入總額-準予扣除項目金額

應納稅所得額=利潤總額+(-)稅收調整項目金額

利潤總額=收入總額-成本、費用、損失

1、 工業企業應納稅所得額公式

工業企業應納稅所得額=利潤總額+(-)稅收調整項目金額

利潤總額=營業利潤+投資收益+營業外收入-營業外支出

營業利潤=產品銷售利潤+其他業務利潤-管理費用-財務費用

產品銷售利潤=產品銷售收入-產品銷售成本-產品銷售費用-產品銷售稅金及附加

其他業務利潤=其他業務收入-其他業務成本-其他銷售稅金及附加

本期完工產品成本=期初在產品自制半成品成本余額+本期產品成本會計-期末在產品自制半成品成本余額

本期產品成本會計=材料+工資+制造費用

2、 商品流通企業應納稅所得額公式

應納稅所得額=利潤總額+(-)稅收調整項目金額

利潤總額=營業利潤+投資收益+營業外收入-營業外支出

營業利潤=主營業務利潤+其他業務利潤-管理費用-財務費用-匯兌損失

主營業務利潤=商品銷售利潤+代購代銷收入

商品銷售利潤=商品銷售凈額-商品銷售成本-經營費用-商品銷售稅金及附加

商品銷售凈額=商品銷售收入-銷售折扣與折讓

3、 飲服企業應納稅所得額公式

應納稅所得額=利潤總額+(-)稅收調整項目金額

利潤總額=營業利潤+投資收益+營業外收入-營業外支出

營業利潤=經營利潤+附營業務收入-附營業務成本

經營利潤=營業收入-營業成本-營業費用-營業稅金及附加

營業成本=期初庫存材料、半成品產成(商)品盤存余額+本期購進材料、商品金額金額-期末庫存材料、半成品、產成(商)品盤存余額

五、個人所得稅額

1、 工資、薪金所得

工資、薪金所得應納個人所得稅額=應納水所得額×適用稅率-速算扣除數

應納稅所得額=每月收入額-800

應納稅額=應納稅所得額×適用稅率-速算扣除數

應納稅所得額=(不含稅所得額-速算扣除數)/(1-稅率)

2、 個體工商戶

應納所得稅額=應納稅所得額×適用稅率-速算扣除數

(1)、將當月累計應納稅所得額換算成全年應納稅所得額

全年應納稅所得額=當月累計應納稅所得額×12/當月累計經營月份數

(2)、計算全年應納所得稅額

全年應納所得稅額=全年應納稅所得額×適用稅率-速算扣除數

(3)、計算當月累計應納所得稅額

當月應納所得稅額=全年應納所得稅額×當月累計經營月份數/12

(4)、計算本月應納所得稅額

本月應納所得稅額=當月累計應納所得稅額-累計已繳所得稅額

3、 稿酬所得

應納所得稅額=應納稅所得額×20%×(1-30%)

=應納稅所得額×20%×70%

4、 勞務報酬所得

(1)、一次收入在20000元以下時

應納所得稅額=應納稅所得額×20%

(2)、一次收入20000~50000時

應納所得稅額=應納稅所得額×20%+應納稅所得額×20%×50%=應納稅所得額×(20%+10%)

(3)、一次收入超過50000時

應納所得稅稅額=應納稅所得額×20%+應納稅所得額×20%×100%=應納稅所得額×(20%+20%)

5、 財產轉讓

財產轉讓應納所得稅額=應納稅所得額×20%

應納稅所得額=轉讓財產收入額-財產原值-合理費用

6、 利息、股息紅利所得

應納所得稅額=應納稅所得額×20%

7、 境外個人所得稅款扣除限額

境外個人所得稅稅款扣除限額=境內、境外所得按稅法計算的應納稅總額×來源于某外國的所得額/境內、外所得總額

8、 支付給扣繳義務人手續費的計算

手續費金額=扣繳的個人所得稅額×2%

六、土地增值稅額

1、 一般計算方法

應納稅總額=∑各級距土地增值額×適用稅率

某級距土地增值額×適用稅率

土地增值率=土地增值額×100%/扣除項目金額

土地增值額=轉讓房地產收入-扣除項目金額

2、 簡便計稅方法

(1)、土地增值額未超過扣除項目金額金額50%的

應納稅額=土地增值額×30%

(2)、土地增值額超過扣除項目金額50%,未超過100%的

應納稅額=土地增值額×40%-扣除項目金額×0.05

(3)、土地增值額超過扣除項目金額100%、未超過200%的

應納稅額=土地增值額×50%-扣除項目金額×0.15

(4)、土地增值額超過項目金額200%

應納稅額=土地增值額×60%-扣除項目金額×0.35

七、城市建設維護稅

應納城市維護建設稅額=(產品銷售收入額+營業收入額+其他經營收入額)×地區適用稅率

應補交稅額=實際營業收入額×地區適用稅率-已納稅額

應退稅額=已交稅額-核實后的應納稅額

八、資源稅額

應納稅額=課稅數量×單位稅額

九、車船稅

1、乘人車、二輪摩托車、三輪摩托車、畜力車、人力車、自行車等車輛的年應納稅額的計算公式為:

年應納稅額=車輛擁有量×適用的年稅額

2、載貨車年應納稅額的計算公式為:

年應納稅額=載貨汽車凈噸位×適用的年稅額

3、客貨兩用的車應納稅額的計算公式為:

年應納稅額=載人部分年應納稅額+載貨部分年應納稅額

載人部分年應納稅額=載人車適用年稅額×50%

載貨部分年應納稅額=載貨部分的凈噸位數×適用的年稅額

4、機動船應納稅額的計算公式:

機動船年應納稅額=機動船的凈噸位×適用的年稅額

5、非機動船應納稅額=非機動船的載重噸位×適用的年稅額

6、新購買的車輛按購期年內的余月數比例征收車船稅,其計算公式為:

新購買車船應納車船稅額=各種車船的噸位(或輛數)×購進起始月至征期終了的余月數/征期月數

補交本期漏報漏繳稅額=漏報漏繳車船稅的數量(或凈噸位、載重噸位)×適用稅額/按規定繳庫的次數

補交本期少交的稅款=[應繳車船稅的數量(或凈噸位、載重噸位)×適用稅額/按規定繳庫的次數]-已繳稅款

退還誤交的稅款=已繳的誤交稅款

退還應計算錯誤而多交的稅款=已入庫的稅款-重新核實后的應納稅額

房產稅額 年應納房產稅稅額=房產評估值×稅率

月應納房產稅稅額=年應納房產稅額/12

季應納房產稅稅額=年應納房產稅額/4

十、土地使用稅額

年應納土地使用稅稅額=使用土地的平方米總數×每平方米土地年稅額

月或季應納土地使用稅稅額=年應納土地使用稅額/12(或)4

十一、印花稅額

1、購銷合同應納印花稅的計算

應納稅額=購銷金額×3/10000

2、建設工程勘察設計合同應納印花稅的計算

應納稅額=收取的費用×5/10000

3、加工承攬合同應納印花稅的計算

應納稅額=加工及承攬收入×5/10000

4、建筑安裝工程承包合同應納印花稅的計算

應納稅額=承包金額×3/10000

5、財產租賃合同應納印花稅的計算

應納稅額=租賃金額×1/1000

6、倉儲保管合同應納印花稅的計算

應納稅額=倉儲保管費用×1/1000

7、借款合同應納印花稅的計算

應納稅額=借款金額×0.5/10000

8、財產保險合同應納印花稅的計算

應納稅額=保險費收入×1/1000

9、產權轉移書據應納印花稅的計算

應納稅額=書據所載金額×5/10000

10、技術合同應納印花稅的計算

應納稅額=合同所載金額×3/10000

11、貨物運輸合同應納印花稅的計算

應納稅額=運輸費用×5/10000

12、營業賬簿應納印花稅的計算

(1)記載資金賬簿應納印花稅的計算公式為:

應納稅額=[(固定資產原值年初數-上年已計算繳納印花稅固定資產原值)+(自有流動資金年初數-上年已計算繳納印花稅自有流動資金總額)]×5/10000

(2)其他賬簿應納稅額的計算。其公式為:

應納稅額=證照件數×5

十二、關稅

1、進口關稅應納稅額的計算。其公式為:

應納關稅稅額=完稅價格×進口稅率

完稅價格=離岸價格+運輸費、保險費等

=國內批發價/(1+進口稅率+費用和利潤率(20%))

2、出口關稅應納稅額的計算。其公式為:

出口關稅應納稅額=完稅價格×出口稅率

完稅價格=離岸價格/(1+出口稅率)

如果您對公司經營、財務稅務咨詢等方面有需要咨詢的,可以撥打我們的熱線4000-666-573,或關注下方我們的公眾號,也可直接來我公司面談,針對您公司的具體情況我們將提供專項解決方案。

400熱線:4000-666-573 歡迎您來電咨詢!